Investir em P2P em Portugal: Oportunidades e Plataformas Reguladas

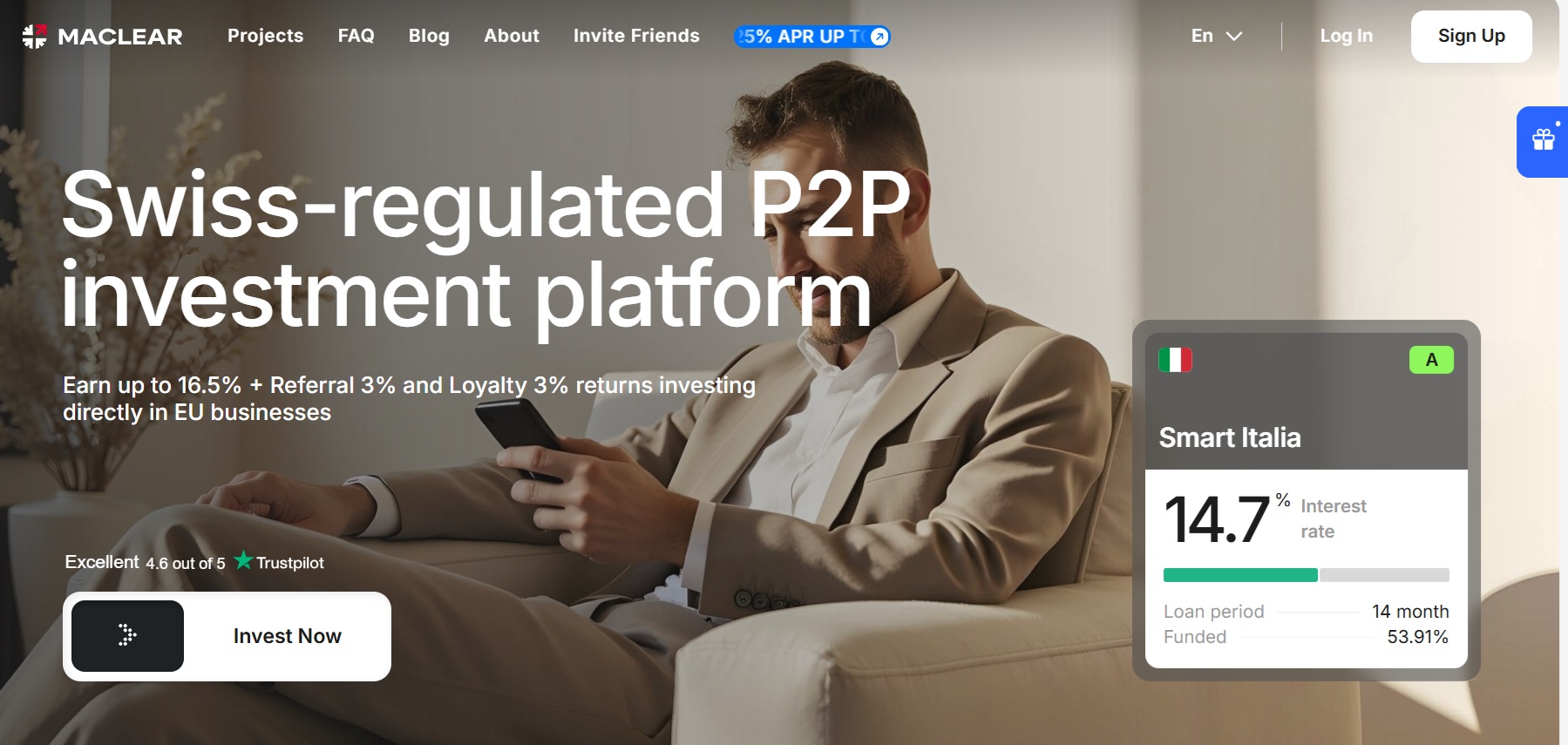

Nos últimos anos e também em 2025, o P2P em Portugal tem-se revelado uma alternativa interessante para quem quer explorar novas formas de investimento, com um potencial de rendimentos muito atrativo. O investimento P2P tem vindo a crescer, especialmente pela simplicidade de acesso e pela possibilidade de obter melhores taxas do que as oferecidas pelos métodos tradicionais.

Como investidor, já há algum tempo que procuro explorar as várias opções no mercado e encontrei várias plataformas P2P, como é o caso da Debitum, ou a Mintos, têm o capital investido protegido até aos 20 000 €, segundo o site oficial do Banco da Letónia. Se procas saber mais sobre P2P lending em Portugal, partilho aqui algumas das minhas experiências e como as plataformas que utilizo podem ser a chave para o teu sucesso financeiro.

O Que é o P2P Lending e Como Funciona?

O P2P lending em Portugal é um modelo de financiamento direto entre indivíduos ou empresas e investidores, sem a necessidade de intermediários tradicionais como bancos. Em vez de depositar o teu dinheiro numa conta bancária com juros baixos, podes investir diretamente em empréstimos pessoais ou para empresas e receber juros de forma muito mais vantajosa.

Na prática, o funcionamento é simples: as plataformas de P2P ligam aqueles que precisam de empréstimos com os investidores dispostos a financiar esses empréstimos. O que torna este tipo de investimento P2P interessante em Portugal é a facilidade com que se pode começar a investir, com valores mínimos de entrada acessíveis e a possibilidade de diversificar rapidamente.

Os retornos nas principais plataformas registadas em Portugal podem chegar até aos 6%/7% ao ano, mas em plataformas estrangeiras podem atingir até 15% por ano.

Os juros recebidos estão sujeitos a uma taxa de tributação de 28%. Estes impostos devem ser posteriormente declarados no preenchimento do IRS, com um documento que deve estar na plataforma onde se investe.

Quais os tipos de segurança nestas plataformas?

Como mencionado acima, existem diversos tipos de segurança a ter em conta na adição destas plataformas de investimento ao nosso portefólio.

- Comissão do Mercado de Valores Mobiliários (CMVM) – Plataformas regulamentadas em Portugal para atividade de crowdfunding. Fora de Portugal, existem também plataformas reguladas no seu país de origem, que neste caso é a Letónia.

- Asset-Backed Security (ABS) – É uma segurança que permite, que no caso de falha de pagamento de um conjunto específico de ativos, existem objetos que servem como colateral.

- Buyback Guarantee – Esta é uma segurança, que no caso do prazo de pagamento de juros falhar, a plataforma permite ao utilizador reaver o seu dinheiro na mesma, mas sem qualquer tipo de juro.

- Mercado Secundário – Este mercado permite aos utilizadores vender os seus investimentos a qualquer momento, em caso de necessidade do dinheiro antes do prazo expirar.

- Proteção de Capital até 20 000 €: No caso de plataformas Reguladas na União Europeia, estas têm o teu capital protegido até 20 000 €, num total de 90%. É sempre importante verificar se a plataforma em questão é regulada ou não.

Relacionado: Top Plataformas P2P em 2025

Plataformas P2P em Portugal: As Minhas Escolhas

Eu pessoalmente utilizo algumas das plataformas mais conhecidas e confiáveis para o P2P em Portugal, que me oferecem boas oportunidades e maior segurança no investimento. Aqui estão as que mais me têm ajudado a crescer o meu portefólio:

- Debitum: Regulada na Letónia e com proteção de até 20.000€, esta é uma das plataformas mais simples de usar. Tem uma interface bastante simples e permite ver facilmente os empréstimos com maior e menor risco.

- HeavyFinance: Ao procurar por uma plataforma focada em sustentabilidade, esta foi a escolha. Também é regulada e é bastante transparente nos seus resultados. Infelizmente tem uma quantidade empréstimos em atraso de pagamento superior a 20%. Eu ainda não tenho nenhum, e aproveitei para escolher alguns com menor risco.

- Scramble: Uma plataforma que investe em pequenas empresas para as ajudar a crescer. Até janeiro de 2025 ainda não tenho qualquer problema com a plataforma.

- Esketit: Segundo o P2P Empire é das malhores plataformas. Eu gosto e tenho tido bons resultados, no entanto, não gosto que muitos empréstimos me sejam pagos através do BuyBack Guarantee, ou já muito depois do prazo estipulado (nunca superior a 60 dias).

Quais as plataformas de P2P que existem? Quais estão disponíveis em Portugal?

Existem várias plataformas deste género existentes em Portugal, que a Comissão do Mercado de Valores Mobiliários (CMVM) trata por crowdlending. Segundo o Doutor Finanças temos as seguintes reguladas.

É possível usar todas as plataformas abaixo em Portugal:

- GoParity

- Raize

As plataformas P2P incluem fazem juros compostos?

Juros compostos são uma forma de cálculo de juros em que o rendimento é calculado não apenas sobre o capital inicial, mas também sobre os juros acumulados anteriormente. Este método gera um crescimento exponencial, aumentando progressivamente o retorno financeiro ao longo do tempo.

A resposta correta é ‘depende’. Nem todas as plataformas incluem essa opção, embora seja bastante comum. Esta ferramenta é geralmente denominada Auto-Investimento, onde se define uma estratégia de investimento e se programa o reinvestir automático dos juros recebidos sempre que possível.

Vantagens do Investimento P2P

O investimento P2P tem vindo a ganhar adeptos pela sua rentabilidade e pelas vantagens em relação aos investimentos tradicionais, como depósitos a prazo ou ações. Aqui estão algumas das principais vantagens que encontrei:

- Rentabilidade Superior: Os rendimentos que consigo obter através do P2P lending em Portugal são muito mais elevados do que os juros de contas bancárias tradicionais. Dependendo da plataforma e do tipo de empréstimo, as taxas de juro podem chegar a 10% ou mais, o que torna este tipo de investimento muito atraente.

- Diversificação do Portefólio: Investir em várias plataformas P2P permite-me diversificar o meu portefólio, investindo em diferentes tipos de empréstimos, de acordo com o meu apetite ao risco. Isso ajuda-me a mitigar perdas e a maximizar ganhos, especialmente quando o mercado de ações está volátil.

- Acessibilidade: A possibilidade de começar a investir com valores baixos, como 10€ ou 25€, torna o P2P em Portugal acessível a qualquer pessoa. Não preciso de grandes quantias para começar a diversificar o meu portefólio.

Riscos do Investimento P2P

Embora o investimento P2P seja uma excelente forma de diversificação e rendimentos elevados, é fundamental estar ciente dos riscos. Estes são alguns dos principais riscos que identifiquei:

- Risco de Incumprimento: Um dos maiores riscos ao se investir em P2P lending é o incumprimento de quem pede os empréstimos. Caso uma pessoa ou empresa não consiga pagar o empréstimo, posso perder parte ou até o total do investimento.

- Risco de Liquidez: Ao contrário de ações ou ETFs, os investimentos em P2P lending não têm uma liquidez imediata. Ou seja, não posso vender os meus empréstimos rapidamente no mercado secundário se precisar do dinheiro com urgência. No entanto, algumas plataformas oferecem mercados secundários para vender os empréstimos, mas nem sempre é fácil encontrar um comprador.

- Risco de Plataforma: Outro risco que devemos considerar é a falência ou problemas financeiros das plataformas de P2P. Embora as plataformas que utilizo sejam bastante confiáveis, é sempre bom diversificar e não investir todo o capital numa única plataforma.

Como Minimizar os Riscos no P2P Lending?

Para mitigar os riscos associados ao P2P em Portugal, tenho algumas estratégias que me ajudam a investir de forma mais segura:

- Diversificação: Invisto em vários empréstimos, com diferentes perfis de risco e prazos. Assim, se um empréstimo falhar, não compromete todo o meu portefólio.

- Plataformas Confiáveis: Escolho apenas plataformas bem estabelecidas e com boas avaliações de outros investidores. Isto ajuda-me a reduzir o risco de falência da plataforma e a garantir que o processo de investimento seja transparente.

- Monitorização Regular: Acompanho de perto o desempenho dos meus investimentos e ajusto os empréstimos conforme necessário. As plataformas oferecem relatórios detalhados, o que facilita esta monitorização.

O P2P em Portugal tem-se mostrado uma opção cada vez mais atraente para quem deseja diversificar os seus investimentos e obter rendimentos mais elevados.

Como investidor, tenho explorado várias plataformas de P2P lending e, através delas, consigo alcançar bons resultados. No entanto, como qualquer tipo de investimento, é importante ter em mente os riscos e investir de forma responsável. Se ainda não começaste a investir, recomendo que explores as plataformas que mencionei e comeces a tua jornada no mundo do P2P.

Não te esqueças de usar os links de afiliado que te deixei para aproveitar as vantagens e começar a investir com o apoio das melhores plataformas. Boa sorte!

Publicar comentário