Análise InSoil 2025: Plataforma P2P de Investimento Sustentável

Sabias que podes investir na agricultura sustentável e obter retornos médios superiores a 12%?

A InSoil (anteriormente HeavyFinance) é uma plataforma P2P regulada na União Europeia, já disponível em Portugal, que oferece oportunidades de investimento em empréstimos sustentáveis.

Nascida na Lituânia em 2020, a plataforma conecta pequenas e médias empresas agrícolas a mais de 12.000 investidores globais, que já financiaram projetos no valor de 60 milhões de euros. Até 2050, pretendem remover 1 gigatonelada de CO2 da atmosfera.

Retornos Potenciais na InSoil

Na InSoil, os investidores têm a oportunidade de obter retornos atrativos, com uma taxa de juro média ponderada de 13,2%, posicionando a plataforma como uma opção competitiva no mercado de empréstimos P2P.

Com dois tipos de investimento, os Agriculture Loans têm retornos a variar entre os 9% e os 16%. Já para os Green Loans, os retornos podem ir até aos 22%.

A InSoil é segura?

Trata-se de uma plataforma regulada na União Europeia, que opera sob a Regulation on European Crowdfunding Service Providers (ECSP), e supervisionada pelo Banco da Lituânia, garantindo conformidade com todas as regulamentações aplicáveis.

Todos os Agriculture Loans na InSoil são protegidos por ativos tangíveis, como maquinaria pesada e terrenos agrícolas. Além disso, alguns empréstimos na Lituânia têm cobertura adicional do Fundo de Garantia de Empréstimos Agrícolas, que pode reembolsar até 80% em caso de incumprimento..

Destacando-se pela transparência, a InSoil apresenta uma equipa de 50 profissionais no site e aplica um modelo de avaliação de risco atualizado anualmente. Ferramentas como o Mercado Secundário e o Auto Invest tornam a gestão mais flexível e eficiente.

À frente da empresa está Laimonas Noreika, um nome conhecido entre os investidores P2P. Antes de fundar a InSoil, foi CEO da plataforma lituana FinBee durante mais de quatro anos, trazendo uma vasta experiência em fintech e planeamento estratégico. Em Portugal, a InSoil conta com Pedro Carvalheiro, Head of Capital Markets, com um histórico sólido em instituições como o Banco BNI Europa e o Novo Banco.

Com foco na agricultura sustentável, a plataforma já atraiu mais de 12.000 investidores, beneficiou 2.400 agricultores e permite investir a partir de 100 euros, oferecendo uma opção acessível para diversificar o portefólio.

HeavyFinance ou InSoil?

Em 2025, a empresa decidiu alterar o seu nome para InSoil, algo que reflete a alteração de posicionamento no mercado. Neste caso, o objetivo é destacar o seu foco na sustentabilidade.

Para nós, investidores, isto acaba por não trazer nenhuma mudança significativa.

Tipos de Empréstimos: Investimentos Sustentáveis

Agriculture Loans na InSoil: O que são?

Os Agriculture Loans da InSoil são empréstimos focados no desenvolvimento do setor agrícola, destinados a financiar a compra de equipamentos, aquisição de terras ou capital de trabalho para manter as operações agrícolas.

No geral, os empréstimos variam em média nos 36.000€, com uma duração de 32 meses, abrangendo países como Polónia, Portugal, Lituânia, Letónia e Bulgária.

O que são os Green Loans e como funcionam?

Os Green Loans da InSoil são um produto inovador que oferece aos investidores acesso ao mercado de créditos de carbono. Estes empréstimos, com financiamento a 0%, incentivam práticas agrícolas sustentáveis, como a transição para energia renovável, reflorestação e gestão regenerativa do solo (ex. no-till). Estas iniciativas capturam carbono no solo, gerando créditos de carbono certificados por instituições globais, assegurando que são reais e permanentes.

Os investidores beneficiam ao apoiar a redução de emissões enquanto obtêm retorno através da venda dos créditos. Os ganhos variam conforme o preço dos créditos, com estimativas de 12%+ em cenários conservadores e 50%+ em otimistas.

Como Abrir Conta na InSoil?

Para investir na InSoil, é necessário cumprir dois requisitos: ser maior de 18 anos e ter residência na União Europeia.

O processo de criar conta é simples e intuitivo.

Após a criação da conta por e-mail, os investidores devem preencher os questionários de KYC (Know-Your-Customer) e AML (Anti-Money-Laundering), seguir-se-á a verificação de identidade e a declaração do domicílio fiscal.

Durante o registo, será necessário escolher um método de depósito. No meu caso, optei pela Lemonway, uma empresa francesa que garante o nosso capital no BNP Paribas Bank. Esta configuração serve como conta de investimento para transações, oferecendo uma maior proteção contra o uso indevido dos fundos.

Bónus na InSoil

Até 2 de maio, podem usar o código “INSOIL-DIOGO2” para terem Cashback de 2% sobre os investimentos feitos nos empréstimos na InSoil.

Depósito e Levantamento de Dinheiro

Na InSoil, tanto o depósito quanto o levantamento de fundos através do IBAN não contam com custos, o que torna a plataforma uma escolha atrativa para investidores que desejam maximizar os seus retornos sem encargos extras.

De modo a evitar taxas nos depósitos, usei a Revolut, que demorou cerca de 48 horas a chegar à plataforma. Para o levantamento, tive de enviar alguns dados a confirmar que a conta bancária era minha, e aqui nem 24 horas demorou a aprovar a conta e fazer o levantamento.

Formas de investir na InSoil

Existem três formas principais de investir na InSoil:

- Mercado Primário: comprando investimentos manualmente.

- Mercado Secundário: adquirindo investimentos de outros investidores.

- AutoInvest: criando uma estratégia personalizada e automatizada.

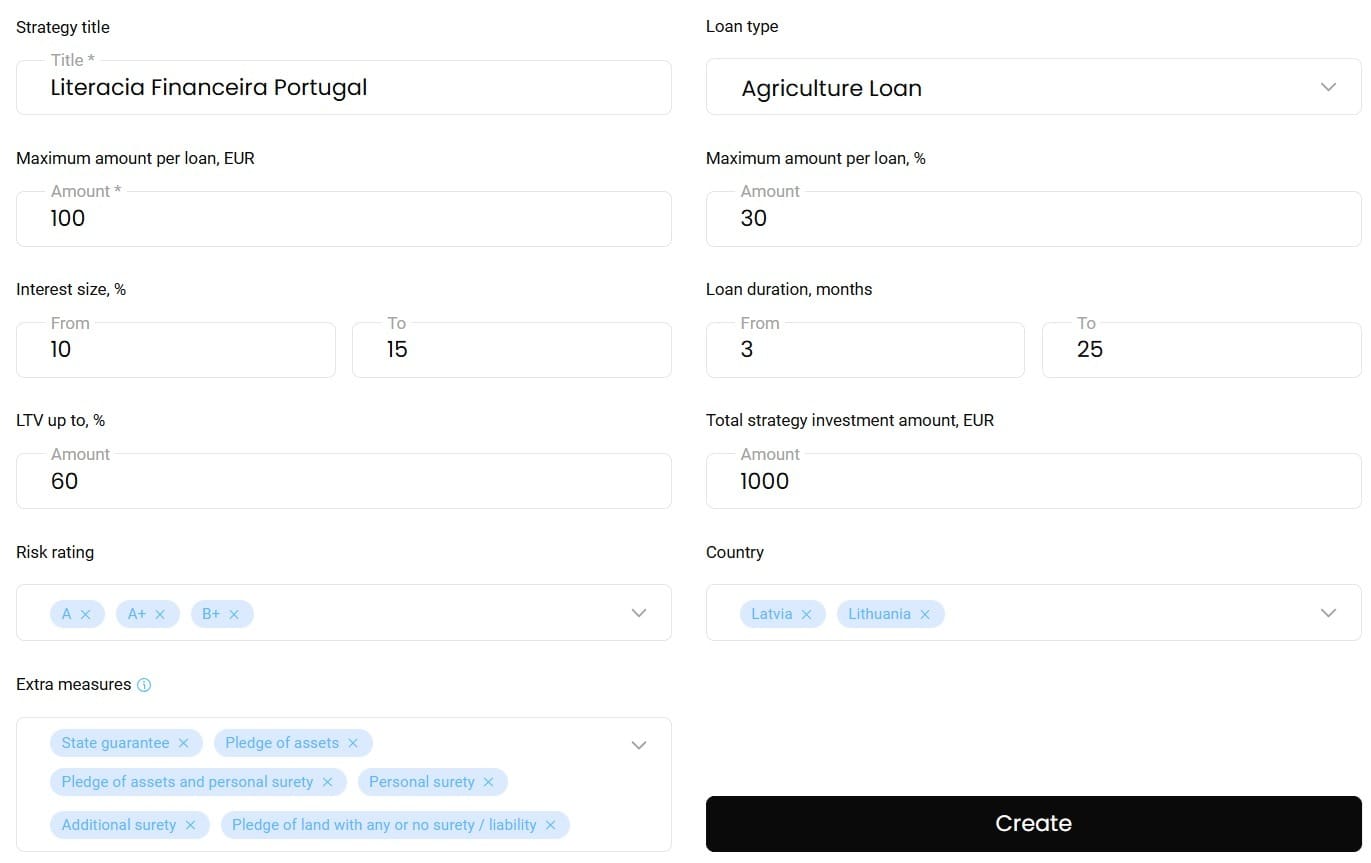

Com o AutoInvest, é possível configurar uma estratégia de investimento ajustada ao seu perfil. As opções incluem:

- Strategy Title: Título da estratégia.

- Loan Type: Tipo de empréstimo (Agriculture Loan, Green Loan).

- Loan Amount: Valor máximo por empréstimo (mínimo: 100 EUR).

- Maximum Amount per Loan (%): Percentual máximo investido por empréstimo (1% a 100%).

- Interest Size (%): Intervalo de taxas de juro (de 0% a 100%).

- Loan Duration (months): Duração do empréstimo (mínimo: 3 meses, máximo: 60 meses).

- LTV Up To (%): Percentual máximo de Loan-to-Value (LTV).

- Total Strategy Investment Amount (EUR): Montante total da estratégia (mínimo: 100 EUR).

- Risk Rating: Níveis de risco da estratégia (vai de A+ até C+, A+ a ser o nível mais seguro).

- Countries: Países de origem dos empréstimos (Letónia, Lituânia, Portugal, etc).

- Extra Security Measures: Colateral adicional (ex. State Guarantee, Pledge of Assets).

O AutoInvest permite configurar uma estratégia personalizada, ajustando os parâmetros de risco, retorno, e duração para otimizar os resultados.

Estratégia para Investir na InSoil

Para a minha estratégia, criei dois planos Auto Invest, um para Green Loans, onde quero investir cerca de 30%, e os restantes 70%, que quero investir nos Agriculture Loans. Todos os investimentos que fizer têm que estar protegidos por colateral.

Relativamente aos países, decidi escolher apenas Letónia e Lituânia, pois até ao momento são os que apresentam melhores resultados.

Deixo abaixo a minha estratégia dos Agriculture Loans, que acaba por ser bastante semelhante à dos Green Loans. Na estratégia dos Green Loans apenas vou alterar o Interest Size, para estar entre os 20% e os 23%.

Esta é a minha primeira estratégia, sempre que for alterando a estratégia vou atualizar esta análise da InSoil.

Declarar os Ganhos da InSoil no IRS

A InSoil realiza uma retenção na fonte de 15% sobre os juros ganhos, conforme a legislação da Lituânia. No entanto, devido ao acordo de dupla tributação em vigor na União Europeia, e como existe comunicação entre a Lituânia e Portugal, apenas termos de pagar o valor restante.

Em Portugal, os juros de plataformas P2P são tributados a 28%. No IRS de 2025, é assim necessário declarar os ganhos de 2024, incluindo os juros pagos e os que ainda não foram pagos. Após os cálculos, será necessário pagar os restantes 13%.

A InSoil disponibiliza um documento para ajudar no preenchimento do IRS, que pode ser utilizado pelo investidor ou pelo contabilista.

Riscos da InSoil

Investir na InSoil oferece oportunidades atrativas, mas é crucial compreender os riscos. Aqui estão os principais fatores a considerar:

Risco da Plataforma

A InSoil, regulada pelo Banco Central da Lituânia e licenciada como prestadora de serviços de crowdfunding europeu (ECSP), opera com elevados padrões de compliance

Os fundos dos investidores estão protegidos em contas segregadas geridas pela Lemonway, e a plataforma publica relatórios auditados regularmente. Contudo, sendo uma plataforma recente (2020), existem riscos associados à sua fase de crescimento.

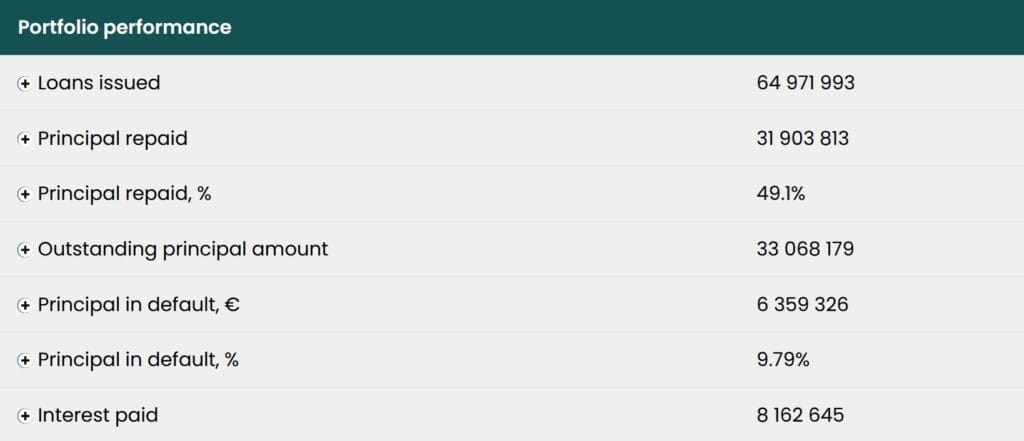

Riscos de Empréstimos e Incumprimentos

O setor agrícola é sazonal e suscetível a atrasos nos fluxos de caixa, como subsídios ou vendas de colheitas. Para mitigar riscos, a InSoil adota um rigoroso processo de avaliação e exige colaterais fortes, como terrenos agrícolas e maquinaria.

No que diz respeito aos empréstimos em default (ou em atraso de pagamento), cerca de 9,8% encontram-se nesta situação em dezembro de 2024. Contudo, uma análise mais aprofundada mostra que os empréstimos com classificação A+ e B apresentam as menores taxas de incumprimento, com 1,17% e 6,69%, respetivamente.

Até maio de 2025, o montante em Default tem vindo a reduzir, estando agora em 9,5%.

Uma perspetiva mais aprofundada:

Em dezembro de 2024, 29% dos empréstimos em circulação estavam em recuperação, um valor elevado que exige atenção. Atrasos nos pagamentos decorrem, sobretudo, de dificuldades de fluxo de caixa, como atrasos nos subsídios ou a especulação dos agricultores em esperar por melhores preços nas colheitas.

No setor agrícola, os rendimentos são sazonais, ocorrendo geralmente duas a três vezes por ano. Os atrasos aumentam entre março e agosto, quando os agricultores estão no campo, enquanto os reembolsos tendem a ocorrer na época das colheitas, no outono.

Recuperação de Empréstimos:

Os incumprimentos não significam perdas definitivas, graças às colaterais dos empréstimos, incluindo terrenos agrícolas e maquinaria pesada. Os dados mostram uma melhoria na recuperação com o tempo:

- 100% dos empréstimos em incumprimento na segunda metade de 2021 foram recuperados, com uma taxa de 110% (incluindo juros).

- Empréstimos de 2022 ainda estão em recuperação, com 38% (primeiro semestre) e 66% (segundo semestre) recuperados após 24 meses.

Até setembro de 2024, 295 empréstimos (6,3 milhões de euros) entraram em incumprimento, dos quais 60 empréstimos (2,7 milhões) já foram recuperados. O tempo médio de recuperação é de cerca de 250 dias.

Importante: Nenhum empréstimo foi considerado perda total. Os colaterais são compostos por:

- 50% maquinaria pesada e equipamento;

- 40% terrenos agrícolas;

- 10% outros ativos.

Os Meus Resultados com a InSoil

Comecei a investir na InSoil em dezembro de 2024, e até ao momento ainda não tenho resultados a apontar. Nas próximas semanas, assim que começarem a ser pagos os meus investimentos, vou atualizar esta secção.

Até março de 2025 já recebi 4,47€ em juros com 3 meses de investimento.

Relacionado: Os Meus Ganhos Mensais com Investimento P2P

A InSoil é Lucrativa? Análise dos Resultados

A InSoil alcançou a rentabilidade em 2023, consolidando-se como uma plataforma lucrativa no setor de empréstimos P2P. Após um prejuízo de 1,1 milhões de euros em 2022, a empresa registou um lucro significativo de 374.927 euros no último ano.

Este resultado, auditado pela Grant Thornton, destaca a resiliência e o crescimento sustentável, num contexto onde empresas financiadas por capital de risco geralmente priorizam o crescimento a longo prazo em vez da rentabilidade imediata.

O desempenho financeiro foi acompanhado por um aumento dos ativos totais para 5,7 milhões de euros e um crescimento da equidade para 1,73 milhões de euros, refletindo uma estrutura financeira sólida e uma operação eficiente. Estes indicadores reforçam a capacidade da empresa de gerar valor a longo prazo, tornando-a uma escolha atrativa e segura para investidores.

Para mais detalhes, o relatório anual pode ser consultado na página oficial.

Opinião sobre a InSoil

A InSoil é uma plataforma que se afirma como uma solução para quem gosta de investimentos sustentáveis.

O facto de ser regulada pelo Banco Central da Lituânia, a plataforma destaca-se no setor de P2P ao oferecer um ambiente de investimento seguro e fiável.

As principais vantagens incluem opções de investimento diversificadas, processos rigorosos de seleção de projetos e garantias de empréstimos, que aumentam a segurança dos investidores.

Disclaimer: Este artigo tem apenas fins informativos e reflete apenas a minha experiência pessoal com a plataforma InSoil, baseada nas informações disponíveis na mesma. Não constitui uma recomendação financeira de qualquer tipo. Cada pessoa deve realizar a sua própria pesquisa e análise antes de tomar qualquer decisão de investimento. Importante ainda referir que investimento P2P é considerado de forma geral arriscado. O artigo foi desenvolvido com o apoio da InSoil.

4 comments